O que é uma Projeção de Fluxo de Caixa?

Uma projeção de fluxo de caixa é uma estimativa das futuras entradas e saídas de dinheiro da empresa durante um período específico. Esta prática permite prever a saúde financeira da empresa, ajudando na tomada de decisões e no planejamento estratégico. É uma ferramenta essencial para garantir que a empresa tenha recursos suficientes para cumprir suas obrigações financeiras e aproveitar oportunidades de investimento.

Importância da Projeção de Fluxo de Caixa

A importância da projeção de fluxo de caixa reside em sua capacidade de fornecer uma visão antecipada das finanças da empresa. Ela permite que os empresários:

– Identifiquem períodos de escassez ou excesso de caixa: Isso possibilita a preparação para enfrentar déficits de caixa ou investir sabiamente o excesso.

– Planejem investimentos futuros: Com base nas projeções, é possível determinar quando e como investir em novos projetos ou expansões.

– Melhorem a gestão de dívidas: As projeções ajudam a planejar o pagamento de dívidas de forma que não comprometa o fluxo de caixa operacional.

– Tomem decisões informadas: Decisões de negócios, como contratação de funcionários ou compra de equipamentos, podem ser baseadas em dados financeiros concretos.

Passos para Fazer uma Projeção de Fluxo de Caixa

1. Recolher dados históricos: Analise os registros financeiros dos períodos anteriores para entender as tendências de receita e despesa.

2. Estimar receitas futuras: Baseie-se em tendências de vendas, contratos existentes e metas de vendas para prever as receitas futuras.

3. Estimar despesas futuras: Inclua todas as despesas operacionais previstas, como salários, aluguel, serviços públicos e compras de inventário.

4. Calcular o fluxo de caixa líquido: Subtraia as despesas das receitas estimadas para determinar o fluxo de caixa líquido para cada período projetado.

Dicas para Tornar a Projeção Mais Precisa

Para garantir que as projeções de fluxo de caixa sejam o mais precisas possível, considere as seguintes dicas:

– Atualize regularmente: Revisar e atualizar as projeções com frequência, especialmente quando ocorrerem mudanças significativas nas operações ou no mercado.

– Use dados históricos confiáveis: Baseie as projeções em dados reais de períodos anteriores para aumentar a precisão.

– Considere diferentes cenários: Crie projeções para diferentes cenários (otimista, pessimista e realista) para estar preparado para qualquer situação.

– Reveja suas suposições: Periodicamente, avalie se as suposições utilizadas nas projeções ainda são válidas e ajuste conforme necessário.

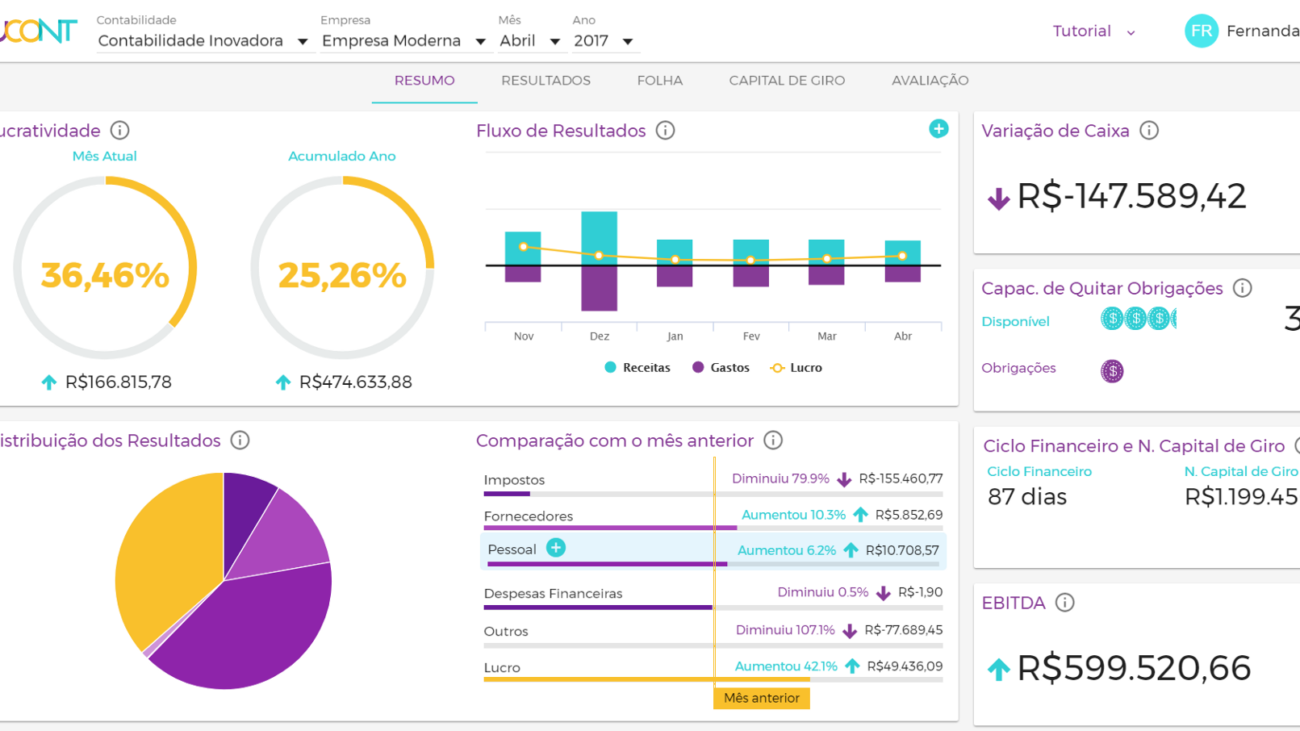

Exemplos de Projeção de Fluxo de Caixa

Projeções mensais e trimestrais são comuns e úteis. Por exemplo, uma projeção mensal detalha todas as entradas e saídas de caixa esperadas para cada mês, enquanto uma projeção trimestral fornece uma visão mais ampla para planejamento de longo prazo. Ambas as abordagens ajudam a empresa a visualizar suas necessidades de caixa futuras e a planejar adequadamente.

Ferramentas e Softwares para Projeção de Fluxo de Caixa

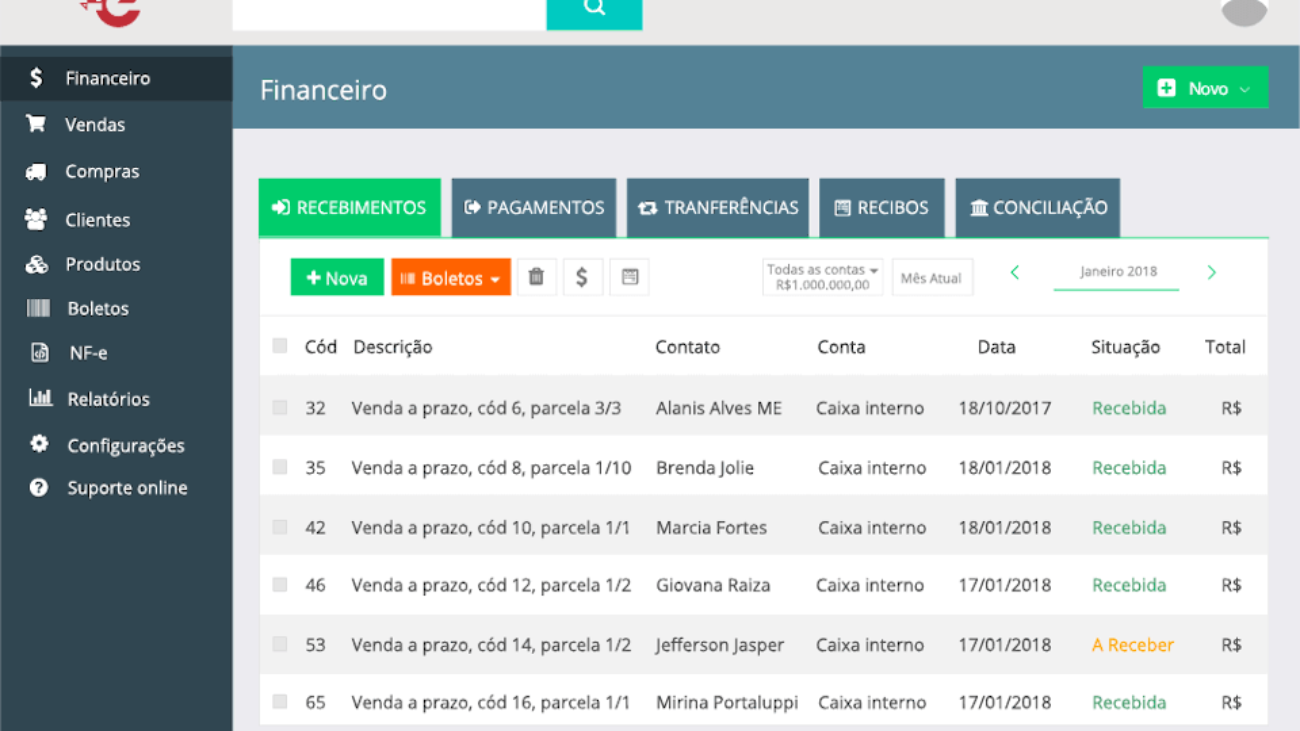

Ferramentas e softwares como QuickBooks, Xero e planilhas do Excel podem ser utilizados para criar projeções detalhadas de fluxo de caixa. Estes softwares oferecem recursos avançados de relatórios e análises, permitindo que as empresas criem projeções precisas e ajustáveis conforme necessário.

Conclusão

Realizar projeções de fluxo de caixa regularmente é uma prática essencial para garantir a estabilidade financeira e o crescimento sustentável do negócio. Com uma visão clara das futuras entradas e saídas de dinheiro, as empresas podem planejar melhor suas operações, tomar decisões informadas e garantir que tenham recursos suficientes para cumprir suas obrigações financeiras e aproveitar oportunidades de crescimento.